トップ > くらしの便利帳 > 税金・保険・年金 > 税金 > 町民税関係 > 住民税 > 税率と計算方法

個人町民税・県民税の税率と計算方法

更新日:2025年12月10日

個人町民税・県民税の税額

個人町民税・県民税の税額は一定の所得があれば一律に課税となる「均等割額」と、所得に応じて負担する「所得割額」の合計額になります。

均等割(納税義務者の所得の多少にかかわらず、均等に納めるもの)

均等割(納税義務者の所得の多少にかかわらず、均等に納めるもの)

5,000円(町民税3,000円、県民税2,000円)

5,000円(町民税3,000円、県民税2,000円)

上記の均等割とあわせて森林環境税(年額1,000円、国税)を町が賦課徴収します。

上記の均等割とあわせて森林環境税(年額1,000円、国税)を町が賦課徴収します。

所得割(納税者の所得に応じて納めるもの)

所得割(納税者の所得に応じて納めるもの)

(総所得金額-所得控除額)× 税率-税額控除額等

(総所得金額-所得控除額)× 税率-税額控除額等

均等割額+所得割額 = 個人町民税・県民税年税額

均等割額+所得割額 = 個人町民税・県民税年税額

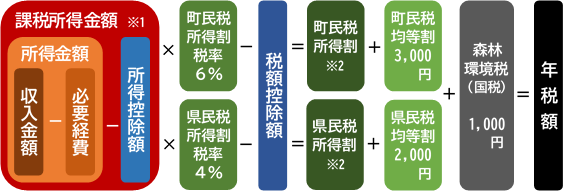

個人町民税・県民税額算出の流れ(総合課税所得の場合)

※1:課税所得金額は1,000円未満の端数切り捨て

※2:所得割額は100円未満の端数切り捨て

均等割等の税率

均等割等の税率

| 町民税均等割 | 県民税均等割 | 森林環境税 | 合計 | |

| 令和5年度まで | 3,500円 | 2,500円 | - | 6,000円 |

| 令和6年度から | 3,000円 | 2,000円 | 1,000円 | 6,000円 |

東日本大震災の復興財源を確保するための税制措置として、平成26年度から令和5年度までの10年間については、臨時的に年額1,000円(町民税500円、県民税500円)が加算されていました。

東日本大震災の復興財源を確保するための税制措置として、平成26年度から令和5年度までの10年間については、臨時的に年額1,000円(町民税500円、県民税500円)が加算されていました。

令和6年度からは上記の臨時的な加算がなくなり、新たに森林環境税(年額1,000円)が導入されました。森林環境税は国税ですが、町民税・県民税の均等割とあわせて町が賦課徴収し、その税収の全額が、国によって森林環境譲与税として都道府県・市町村へ譲与されます。

令和6年度からは上記の臨時的な加算がなくなり、新たに森林環境税(年額1,000円)が導入されました。森林環境税は国税ですが、町民税・県民税の均等割とあわせて町が賦課徴収し、その税収の全額が、国によって森林環境譲与税として都道府県・市町村へ譲与されます。

森林環境税及び森林環境譲与税について詳しくはこちら(総務省ウェブサイト、林野庁ウェブサイト)

森林環境税及び森林環境譲与税について詳しくはこちら(総務省ウェブサイト、林野庁ウェブサイト)

県民税均等割額(2,000円)には、三重県の災害に強い森林づくり等を目的とした「みえ森と緑の県民税」1,000円が平成26年度から含まれています。

県民税均等割額(2,000円)には、三重県の災害に強い森林づくり等を目的とした「みえ森と緑の県民税」1,000円が平成26年度から含まれています。

所得割の税率

所得割の税率

所得割の税率(総合課税分)

所得割の税率(総合課税分)

町民税6%、県民税4%

所得割の税率(分離課税分)

所得割の税率(分離課税分)

| 区分 | 町民税 | 県民税 | |||

| 分離譲渡所得(注) | 短期 | 一般所得分 | 5.4% | 3.6% | |

| 軽減所得分(国等への譲渡) | 3.0% | 2.0% | |||

| 長期 | 一般所得分 | 3.0% | 2.0% | ||

| 特定所得分 (優良住宅地・収用等) |

2,000万円以下の部分 | 2.4% | 1.6% | ||

| 2,000万円超の部分 | 3.0% | 2.0% | |||

| 軽課所得分 (居住用財産) |

6,000万円以下の部分 | 2.4% | 1.6% | ||

| 6,000万円超の部分 | 3.0% | 2.0% | |||

| 株式等の譲渡所得 | 上場株式等+未公開株式等 | 3.0% | 2.0% | ||

| 分離申告した上場配当 | 3.0% | 2.0% | |||

| 先物取引にかかる雑所得等 | 3.0% | 2.0% | |||

| 山林所得 | 6.0% | 4.0% | |||

譲渡した年の1月1日において、所有期間が5年を超えるとき⇒長期譲渡所得

![]() 総合課税と分離課税

総合課税と分離課税

個人町民税・県民税の所得割額は原則前年中の各種所得金額をすべて合算して課税し、これを「総合課税」といいます。これに対し、退職所得、土地・建物や株式等の譲渡所得等、先物取引にかかる雑所得等および山林所得に対する所得割については、他の所得と分離して計算の上課税し、これを「分離課税」といいます。

所得金額

所得金額

所得金額とは、前年中の所得を発生事由別に、所得税と同様10種類に分け、その金額は、収入金額から必要経費を差し引くことによって算定し、所得割の税額計算の基礎となります。

詳しくはこちら(所得の種類)

詳しくはこちら(所得の種類)

所得控除

所得控除

所得控除とは、その納税義務者に配偶者や扶養親族があるかどうか、病気や災害等による出費があるかどうかなど、個人的な事情を考慮して、その納税義務者の実情に応じた税負担を求めるために所得金額から差し引くものです。

詳しくはこちら(所得控除の種類と控除額)

詳しくはこちら(所得控除の種類と控除額)

税額控除

税額控除

税額控除とは、算出された税額(所得割額)から一定の金額を差し引く控除をいいます。税額控除には次のようなものがあります。

調整控除

調整控除

税源移譲に伴う、所得税と町民税・県民税の人的控除額(扶養控除や基礎控除など)の差による負担増を調整するため、合計所得金額が2,500万円以下の場合、町民税・県民税の所得割額から一定の額が減額されます。  詳しくはこちら

詳しくはこちら

配当控除

配当控除

総合課税の配当所得がある場合、その配当所得額に下表の率を乗じた金額が所得割額から控除されます。

| 課税総所得金額等の合計額 | 町民税 | 県民税 | |

| 利益の配当、剰余金の配当・分配、特定株式投資信託の収益の分配 | 1,000万円以下の部分 | 1.6% | 1.2% |

| 1,000万円超の部分 | 0.8% | 0.6% | |

| 証券投資信託の収益の分配(一般外貨建等証券投資信託を除く) | 1,000万円以下の部分 | 0.8% | 0.6% |

| 1,000万円超の部分 | 0.4% | 0.3% | |

| 一般外貨建等証券投資信託の収益の分配 | 1,000万円以下の部分 | 0.4% | 0.3% |

| 1,000万円超の部分 | 0.2% | 0.15% |

住宅借入金等特別税額控除(住宅ローン控除)

住宅借入金等特別税額控除(住宅ローン控除)

前年分の所得税において、住宅借入金等特別控除の適用を受けた方のうち、所得税から控除しきれない控除額がある場合には、控除限度額の範囲内で所得割額から控除します。住宅ローン控除を初めて受ける場合は、所得税の確定申告をする必要があります。2年目以降の方は、確定申告するか、勤務先で住宅ローン控除を含む年末調整をする必要があります。

寄附金税額控除

寄附金税額控除

前年中に町・県民税の控除対象となる寄附金を支払った場合に、基本控除額(寄附金額から適用下限額2,000円を差し引いた額の10%(町民税分6%、県民税分4%))が所得割額から控除されます。ただし、上限があります。総務大臣から指定を受けた都道府県・市区町村に対する寄附金(ふるさと納税)の場合は、基本控除額と特例控除額を合算した額が税額控除額となります。

外国税額控除

外国税額控除

外国において所得税や住民税に相当する税が課税されたとき、その所得に対してさらに我が国の所得税や住民税が課税されると国際間の二重課税となることから、それを調整するため、所得税において外国税額控除が行われた場合に、所得税で控除しきれないとき、所得割の額から一定の金額を限度として控除します。この控除を受けるには所得税の確定申告が必要です。

配当割額・株式譲渡所得割額控除

配当割額・株式譲渡所得割額控除

上場株式等の配当所得および譲渡所得(特定口座で源泉徴収有りを選択している場合)について、前年中に県民税配当割または株式等譲渡所得割が特別徴収された方で、これらの所得について申告した場合には、特別徴収された住民税額が配当割額控除、株式等譲渡所得割控除額として所得割額から控除されます。

配当割額・株式等譲渡所得割額控除額

配当割額・株式等譲渡所得割額控除額

町民税

町民税  配当割・株式等譲渡所得割額の5分の3

配当割・株式等譲渡所得割額の5分の3

県民税

県民税  配当割・株式等譲渡所得割額の5分の2

配当割・株式等譲渡所得割額の5分の2

このページに関する問い合わせ先

税務課 町民税係

電話番号:059-391-1117

ファクス番号:059-391-1191